-

我國征信行業(yè)發(fā)展?fàn)顩r分析

2016/4/25 10:43:59 來源:中國產(chǎn)業(yè)發(fā)展研究網(wǎng) 【字體:大 中 小】【收藏本頁】【打印】【關(guān)閉】

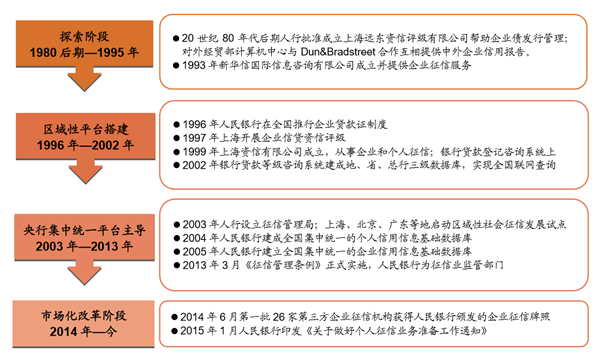

核心提示:一、我國征信行業(yè)發(fā)展階段征信行業(yè)二十年發(fā)展,我國經(jīng)歷了四大階段:我國的征信行業(yè)起步較晚,經(jīng)過 20 年的 發(fā)展,形成了以人民銀行征信中心為主導(dǎo),民營征信機(jī)構(gòu)為補(bǔ)充的混合經(jīng)營格局。目前 人民銀行已經(jīng)建立起覆蓋全國的公共征信網(wǎng)絡(luò),民營征信機(jī)一、我國征信行業(yè)發(fā)展階段

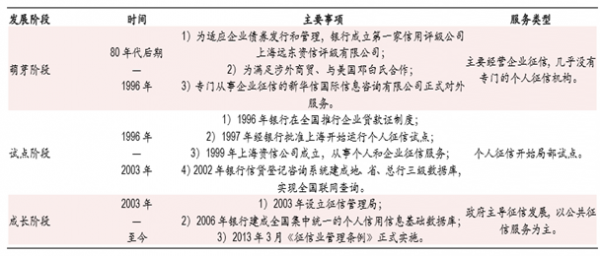

征信行業(yè)二十年發(fā)展,我國經(jīng)歷了四大階段:我國的征信行業(yè)起步較晚,經(jīng)過 20 年的 發(fā)展,形成了以人民銀行征信中心為主導(dǎo),民營征信機(jī)構(gòu)為補(bǔ)充的混合經(jīng)營格局。目前 人民銀行已經(jīng)建立起覆蓋全國的公共征信網(wǎng)絡(luò),民營征信機(jī)構(gòu)業(yè)務(wù)逐步向市場化邁進(jìn), 整個行業(yè)進(jìn)入快速發(fā)展期。我國征信行業(yè)發(fā)展可分為初步探索、區(qū)域性平臺搭建、央行 集中統(tǒng)一平臺主導(dǎo)、市場化改革等以下四個主要階段:

我國征信行業(yè)發(fā)展歷程

資料來源:公開資料整理

80年代至90年代,改革開放促使首批征信機(jī)構(gòu)出現(xiàn)。80年代后期,國內(nèi)企業(yè)債券市場的發(fā)展促使第一家信用評級公司——上海遠(yuǎn)東資信評級有限公司成立。同期,對外貿(mào)易擴(kuò)大要求國內(nèi)外企業(yè)對彼此信用情況有更深的了解,對外經(jīng)濟(jì)貿(mào)易部計算中心和國際企業(yè)征信機(jī)構(gòu)鄧白氏公司合作,相互提供中國和外國企業(yè)的信用報告。1993年,新華信國際信息咨詢有限公司成立,專門提供企業(yè)征信服務(wù)。隨后,一批專業(yè)信用調(diào)查中介機(jī)構(gòu)陸續(xù)出現(xiàn)。

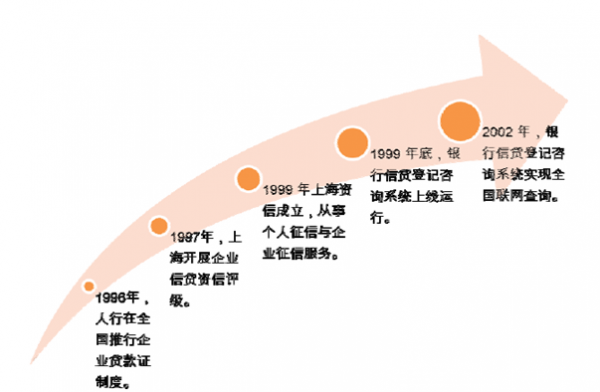

90年代至20世紀(jì)初,個人征信開始試點,基礎(chǔ)數(shù)據(jù)庫實現(xiàn)全國聯(lián)網(wǎng)查詢,征信業(yè)全面起步。

人民銀行推行企業(yè)貸款制度,上線銀行信貸登記咨詢系統(tǒng)并實現(xiàn)全國聯(lián)網(wǎng)查詢,使企業(yè)征信上了一個新臺階。同期人民銀行批準(zhǔn)上海市進(jìn)行個人征信試點,個人征信正式起步。

個人征信起步,基礎(chǔ)數(shù)據(jù)庫運(yùn)行

資料來源:公開資料整理

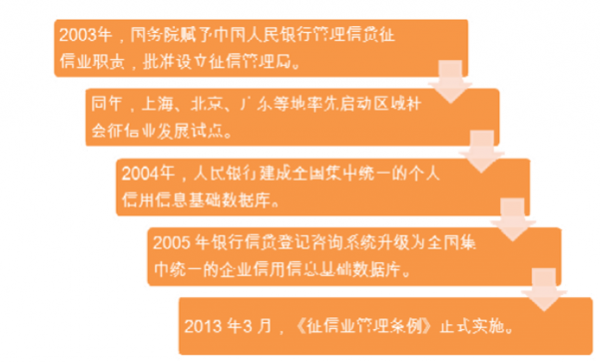

20世紀(jì)初至今,征信業(yè)監(jiān)管機(jī)構(gòu)成立,法律法規(guī)出臺,全國金融信息基礎(chǔ)數(shù)據(jù)庫建成,征信業(yè)進(jìn)入提速發(fā)展階段。

人民銀行成立征信管理局,成為征信業(yè)監(jiān)管機(jī)構(gòu),按照《征信業(yè)管理條例》、《征信機(jī)構(gòu)管理辦法》等相關(guān)法律法規(guī)履行監(jiān)管職責(zé)。全國統(tǒng)一的個人信用信息基礎(chǔ)數(shù)據(jù)庫和企業(yè)信用信息基礎(chǔ)數(shù)據(jù)庫上線運(yùn)行,為征信業(yè)提供了基礎(chǔ)數(shù)據(jù)支持。

征信業(yè)進(jìn)入提速發(fā)展階段

資料來源:公開資料整理

二、我國征信行業(yè)發(fā)展總體概況

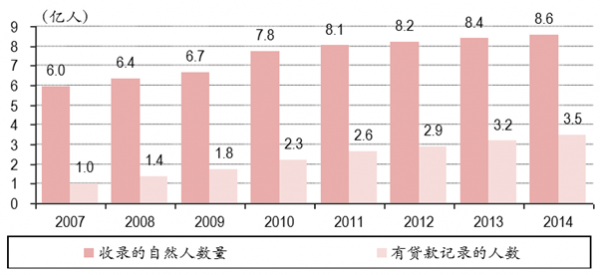

全國金融信用信息數(shù)據(jù)庫建成使用,包括個人信用信息數(shù)據(jù)庫和企業(yè)信用信息數(shù)據(jù)庫。截至2014年底,企業(yè)信用信息數(shù)據(jù)庫覆蓋了1969萬家機(jī)構(gòu),其中600多萬戶有信貸記錄,有貸款信息的機(jī)構(gòu)數(shù)有1009萬家。個人信用信息數(shù)據(jù)庫覆蓋了8.6億自然人,有貸款記錄人數(shù)3.5億。

個人征信系統(tǒng)歷年接入機(jī)構(gòu)數(shù)量變化趨勢

資料來源:公開資料整理

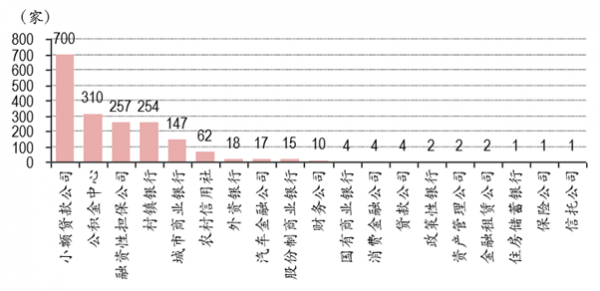

個人信用信息基礎(chǔ)數(shù)據(jù)庫服務(wù)的機(jī)構(gòu)用戶(2014年)

數(shù)據(jù)來源:中國人民銀行征信中心

個人信用信息基礎(chǔ)數(shù)據(jù)庫收錄的自然人數(shù)量(2007-2014年)

數(shù)據(jù)來源:中國人民銀行征信中心

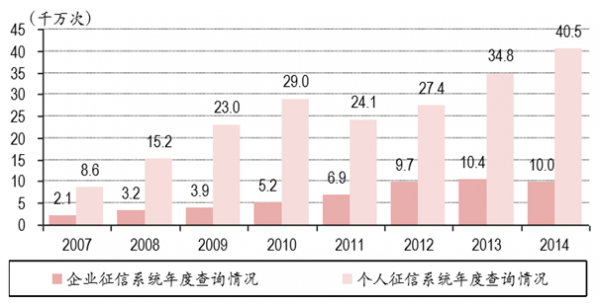

截至 2014年底,企業(yè)信用信息基礎(chǔ)數(shù)據(jù)庫開通查詢用戶 14.8萬戶,累計查詢 5.23 億次,2014 年全年查詢共計 9,950.4 萬次,個人信用信息基礎(chǔ)數(shù)據(jù)庫開通 查詢用戶 13.3萬個,全年查詢次數(shù) 20.83億次,2014年全年共查詢 4.05億次。

企業(yè)和個人信用信息基礎(chǔ)數(shù)據(jù)庫年度查詢情況(2007-2014年)

數(shù)據(jù)來源:中國人民銀行征信中心

三、我國征信行業(yè)發(fā)展特點分析

我國征信業(yè)發(fā)展歷程

資料來源:公開資料整理

我國征信體系發(fā)展現(xiàn)狀

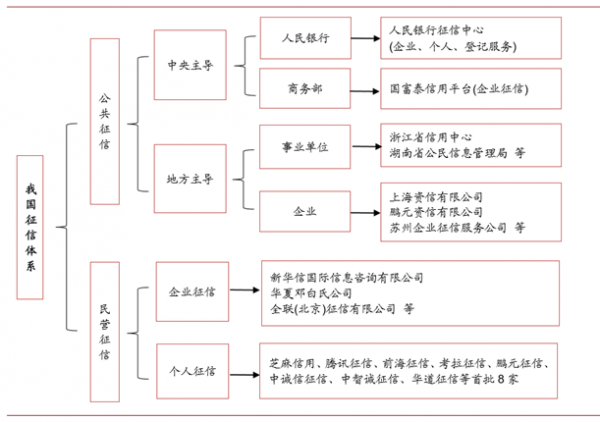

我國征信體系建設(shè)由信貸征信起步,目前已經(jīng)基本形成以央行的公共信用信 息征集系統(tǒng)為主、市場化征信機(jī)構(gòu)為輔的多元化格局。央行征信系統(tǒng)基本上 為每一個有信用活動的企業(yè)和個人建立了信用檔案,對外提供基礎(chǔ)性的信用 信息服務(wù)。市場化征信機(jī)構(gòu)則立足于細(xì)分市場,發(fā)揮其細(xì)分?jǐn)?shù)據(jù)優(yōu)勢,向社 會提供多樣化的信用信息服務(wù)。

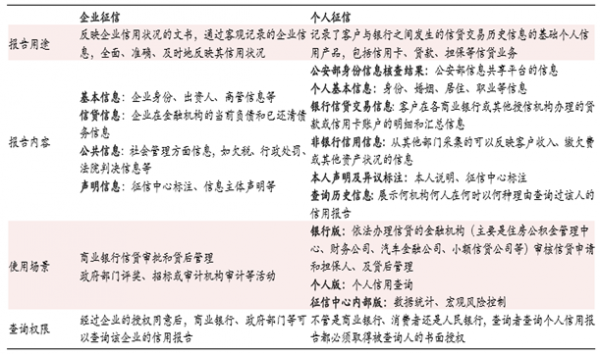

央行征信系統(tǒng)央行征信系統(tǒng)包括企業(yè)信用信息基礎(chǔ)數(shù)據(jù)庫和個人信用信息基礎(chǔ)數(shù)據(jù)庫,于 2006年 7月實現(xiàn)全國聯(lián)網(wǎng)查詢。央行征信系統(tǒng)的數(shù)據(jù)主要來源于銀行業(yè)金融機(jī) 構(gòu)等傳統(tǒng)意義上的信貸機(jī)構(gòu),同時也包括社保、公積金等公共信息。從這些 機(jī)構(gòu)得到信用數(shù)據(jù)后,通過模型評分評級,形成信用報告、信用評級等征信 產(chǎn)品。央行征信系統(tǒng)的需求方包括:銀行、政府部門、工商企業(yè)、個體自然 人等,多數(shù)發(fā)生在個人購房和購車、個人小額信貸、企業(yè)信貸、債券買賣等 場景中。

央行征信中心企業(yè)及個人征信服務(wù)概覽

資料來源:公開資料整理

征信法規(guī)制度方面,我國逐步建立了以國家法規(guī)、部門規(guī)章、規(guī)范性文件和標(biāo)準(zhǔn)的多層次制度體系。我國有關(guān)部門相繼出臺了《征信業(yè)管理條例》、《征信機(jī)構(gòu)管理辦法》、《個人信用信息基礎(chǔ)數(shù)據(jù)庫管理暫行辦法》、《銀行信貸登記咨詢管理辦法》、《中國人民銀行信用評級管理指導(dǎo)意見》、《征信數(shù)據(jù)元數(shù)據(jù)元設(shè)計與管理》等。

征信業(yè)重要法律法規(guī)

文件內(nèi)容《征信業(yè)管理條例》對征信機(jī)構(gòu)的設(shè)立條件和程序、征信業(yè)務(wù)的基本規(guī)則、征信信息主體的權(quán)益,金融信用信息基礎(chǔ)數(shù)據(jù)庫的法律地位及運(yùn)營規(guī)則、征信業(yè)的監(jiān)管體制和法律責(zé)任等內(nèi)容進(jìn)行了規(guī)定《征信機(jī)構(gòu)管理辦法》規(guī)范征信機(jī)構(gòu)的設(shè)立、變更和終止程序《個人信用信息基礎(chǔ)數(shù)據(jù)庫管理暫行辦法》規(guī)范了商業(yè)銀行報送、查詢和使用個人信用信息的行為《銀行信貸登記咨詢管理辦法》明確了企業(yè)信用信息基礎(chǔ)數(shù)據(jù)庫管理制度《中國人民銀行信用評級管理指導(dǎo)意見》明確了信用評級機(jī)構(gòu)的工作制度和內(nèi)部管理制度、評級原則、評級內(nèi)容和評級程序等內(nèi)容《征信數(shù)據(jù)元數(shù)據(jù)元設(shè)計與管理》發(fā)布征信信息系統(tǒng)開發(fā)建設(shè)的基本標(biāo)準(zhǔn)規(guī)范,促進(jìn)了信息跨部門、跨行業(yè)共享和應(yīng)用資料來源:公開資料整理

四、征信行業(yè)運(yùn)營模式分析

征信--現(xiàn)代金融體系的“基礎(chǔ)設(shè)施”

征信是現(xiàn)代金融體系的重要基礎(chǔ)設(shè)施:征信是指專業(yè)化的第三方機(jī)構(gòu)依法采集、整理、 記錄、加工自然人、法人及其他組織的信用信息,并依法對外提供信用報告和信用信息 咨詢服務(wù)的一種活動,它為專業(yè)化的授信機(jī)構(gòu)提供了一個信用信息共享的平臺,從而幫 助客戶判斷、控制信用風(fēng)險,進(jìn)行信用管理活動。征信活動對每個金融活動主體進(jìn)行信 用評估,大大緩解信貸活動中由于信息不對稱造成的逆向選擇,降低金融系統(tǒng)的信用風(fēng) 險和交易成本,保障金融體系的健康和高效運(yùn)行。對于金融機(jī)構(gòu),征信可以幫助其充分 了解客戶資信狀況,提高貸前、貸中和貸后的審批和監(jiān)管效率,降低運(yùn)營成本和信用風(fēng) 險;對于貸款客戶,征信可以幫助資信良好的客戶縮短審批時間,降低借貸成本,享受 優(yōu)質(zhì)的金融服務(wù),同時征信活動還能產(chǎn)生無形的監(jiān)督和激勵,促使金融客戶積極履約, 保障金融體系的良性發(fā)展。

根據(jù)所有權(quán)性質(zhì)不同,征信機(jī)構(gòu)可以分為公共征信機(jī)構(gòu)和民營征信機(jī)構(gòu)。公共征信 機(jī)構(gòu)指由一國政府(通常是中央銀行)建立的公共信用信息登記機(jī)構(gòu)。民營征信機(jī) 構(gòu)一般獨(dú)立于政府之外,是產(chǎn)權(quán)私有、市場化運(yùn)作的征信機(jī)構(gòu),包括由民營企業(yè)、 行業(yè)協(xié)會經(jīng)營的征信機(jī)構(gòu)。

根據(jù)信用信息主體不同,征信機(jī)構(gòu)可分為企業(yè)征信機(jī)構(gòu)和個人征信機(jī)構(gòu)。企業(yè)征信 機(jī)構(gòu)是指對企業(yè)法人的信用信息進(jìn)行采集和加工,并有償為授信機(jī)構(gòu)提供企業(yè)信用 評估服務(wù)的征信機(jī)構(gòu)。個人征信機(jī)構(gòu)是指對自然人的信用信息進(jìn)行采集和加工,并 根據(jù)用戶要求提供個人信用評估服務(wù)的征信機(jī)構(gòu)。

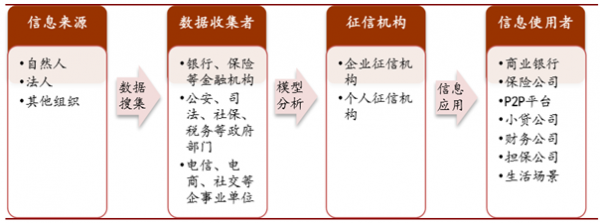

征信行業(yè)盈利模式—產(chǎn)業(yè)鏈內(nèi)數(shù)據(jù)的流轉(zhuǎn)應(yīng)用:自然人、法人和其他組織在日常生活和 經(jīng)營中,在金融機(jī)構(gòu)、政府部門和其他企事業(yè)單位中產(chǎn)生了大量與信用相關(guān)的數(shù)據(jù)和信 息。征信機(jī)構(gòu)通過與數(shù)據(jù)收集機(jī)構(gòu)合作,將分散在各個部門的信用信息匯總、整合,并 利用自身的模型和分析方法對信息進(jìn)行處理,生成信用評分、信用報告等信用產(chǎn)品。征 信機(jī)構(gòu)通過向信用信息使用者出售信用產(chǎn)品、提供增值服務(wù)以獲取利潤。

征信行業(yè)產(chǎn)業(yè)鏈

資料來源:公開資料整理

目前我國征信體系

資料來源:公開資料整理

鄭重聲明:本文版權(quán)歸原作者所有,轉(zhuǎn)載文章僅為傳播更多信息之目的,如有侵權(quán)行為,請第一時間聯(lián)系我們修改或刪除,郵箱:cidr@chinaidr.com。- 上一篇:日本企業(yè)征信發(fā)展歷程解析

- 下一篇:中國征信企業(yè)融資分析

-

- 熱點資訊

- 24小時

- 周排行

- 月排行

- 鍋圈食品落子海南:4.9億投資背后的國際市場野望

- 小暑已至,熱浪登場 | 熱立方第三代舒適家系統(tǒng)讓家舒適涼爽

- 江河安瀾如何保障?國家水網(wǎng)建設(shè)有何進(jìn)展?河湖生態(tài)環(huán)境怎樣復(fù)蘇?——24項舉措全面推進(jìn)江河保護(hù)治理

- 深中通道西人工島將開放旅游 打造粵港澳大灣區(qū)跨江通道科普基地

- 聚焦“輕量化垂釣裝備”,漁之源聯(lián)合頭豹研究院發(fā)布行業(yè)標(biāo)準(zhǔn)白皮書

- 海鸚云GEO:GEO能獲客

- DFRobot受邀出席清邁大學(xué)教育創(chuàng)新大會并舉辦數(shù)據(jù)科學(xué)與人工智能教育主題工作坊

- 微步 XGPT 獲 CCIA 首批 "網(wǎng)安三新" 認(rèn)證 成安全大模型領(lǐng)域標(biāo)桿成果

- 五育并舉護(hù)航孩子成長

- 我國創(chuàng)新藥獲批上市呈井噴效應(yīng) 2024年獲批數(shù)量達(dá)48種

您現(xiàn)在的位置:主頁 行業(yè)動態(tài) 我國征信行業(yè)發(fā)展?fàn)顩r分析