-

2016年中國水泥行業(yè)發(fā)展現(xiàn)狀分析及市場消費量預(yù)測

2016/6/3 10:45:36 來源:中國產(chǎn)業(yè)發(fā)展研究網(wǎng) 【字體:大 中 小】【收藏本頁】【打印】【關(guān)閉】

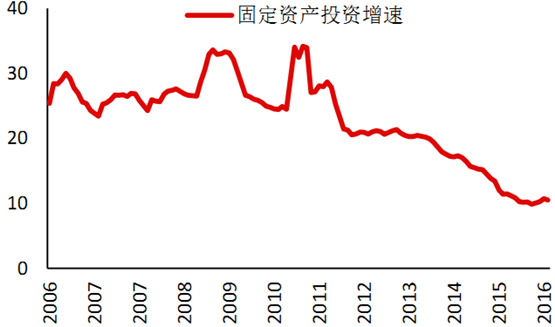

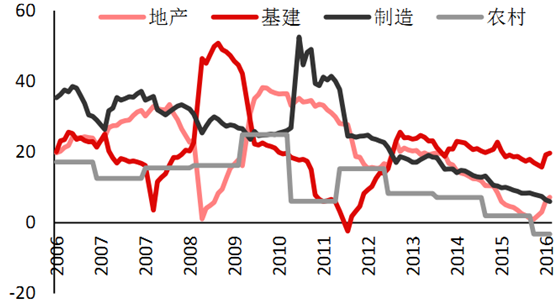

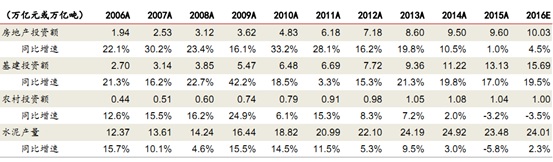

核心提示:自 2011 年以來我國固定資產(chǎn)投資增速持續(xù)下降,2015 年我國實現(xiàn)固定資產(chǎn)投資 55.16 萬億元,YOY+9.9%;今年 1-4 月固定資產(chǎn)投資總計 13.26 萬億元,YOY+10.5%,總體來講固定資產(chǎn)投資企穩(wěn),下滑趨勢得到遏制。自 2011 年以來我國固定資產(chǎn)投資增速持續(xù)下降,2015 年我國實現(xiàn)固定資產(chǎn)投資 55.16 萬億元,YOY+9.9%;今年 1-4 月固定資產(chǎn)投資總計 13.26 萬億元,YOY+10.5%,總體來講固定資產(chǎn)投資企穩(wěn),下滑趨勢得到遏制。2015年僅基建投資維持較快增長,房地產(chǎn)、制造業(yè)、農(nóng)村投資增速均有所下降,基建、地產(chǎn)、制造、農(nóng)村投資 YOY+17.0%/1.0%/8.1%/-3.2%;2016 年年初至今,受去年去庫存政策影響,房地產(chǎn)銷售回暖,帶動投資增速回升,基建投資增速繼續(xù)提升,制造業(yè)固定資產(chǎn)投資增速繼續(xù)下滑,年初至今地產(chǎn)、基建、制造業(yè)固定資產(chǎn)投資 YOY+7.2%/19.7%/6.0%。

固定資產(chǎn)投資增速放緩是長期的,房地產(chǎn)和制造業(yè)固定資產(chǎn)投資將難以回到 2006-08 和 2010-12 年 20%以上的增速,但短期內(nèi)地產(chǎn)去庫存政策和宏觀經(jīng)濟穩(wěn)增長要求將驅(qū)動需求復(fù)蘇,因而年內(nèi)基建需求有望較大提升,地產(chǎn)需求在連續(xù)三年下降后可有短周期反彈。

我國固定資產(chǎn)投資增速放緩

我國地產(chǎn)投資增速回升,基建投資支撐需求

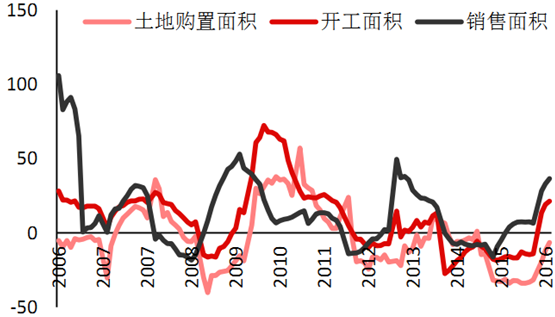

2015年全年銷售面積 YOY+6.5%,2016 年年初至今銷售面積 YOY+36.5%,去庫存效果明顯。銷售端復(fù)蘇促進地產(chǎn)商新開工意愿提升,2015 年全年新開工面積 YOY-14.0%,2016 年年初至今新開工面積 YOY+21.4%,呈現(xiàn)復(fù)蘇狀態(tài)。據(jù)了解,行業(yè)土地購置意愿仍在下滑,但土地購置面積降幅有所收窄,2015 年全年土地購置面積 YOY-31.7%,2016 年年初至今土地購置面積 YOY-6.5%。從歷史經(jīng)驗上看,銷售、開工和土地購置在周期上的確呈現(xiàn)明顯的先后順序,地產(chǎn)銷售已呈現(xiàn)短周期恢復(fù)狀態(tài),地產(chǎn)投資低點相應(yīng)將過,因而我們判斷水泥、玻璃等傳統(tǒng)建材需求年內(nèi)有望企穩(wěn)。

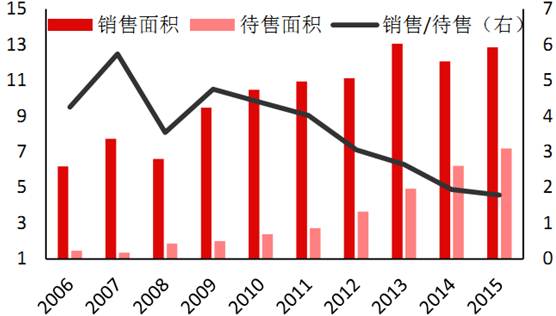

過去十年間地產(chǎn)銷售景氣周期往往可持續(xù) 12 個月左右。另一方面,參考房屋銷售面積/待售面積指標(biāo)發(fā)現(xiàn),自 2009 年起我國房地產(chǎn)待售面積相對銷售面積始終在增長,銷售面積與待售面積比達到 1.79歷史低值。本輪地產(chǎn)銷售景氣周固定資產(chǎn)投資增速期與2008-10 和 2012-13 年兩次房地產(chǎn)景氣周期不同,當(dāng)時我國房地產(chǎn)處于高銷售面積增速/高待售面積增速的狀況,銷售增長主要是房地產(chǎn)需求拉動的,而本輪景氣主要是由于去庫存政策,當(dāng)前庫存仍在高位,銷售面積增速慢于待售面積。本輪地產(chǎn)銷售主要是去庫存政策拉動的,基于目前庫存依然高企,判斷地產(chǎn)行業(yè)仍將獲得去庫存政策推動,因而銷售景氣周期的長度有達到往年地產(chǎn)景氣周期長度的可能, 但去庫存未改變二三以下城市地產(chǎn)需求疲軟的局勢,所以地產(chǎn)回暖將是平穩(wěn)增長,難見前兩次的增長勢頭,總體而言年內(nèi)家裝產(chǎn)業(yè)鏈建材需求尚可維持。

我國銷售、開工、土地購置面積依次回升

我國房屋商品房庫存仍處高位(億平米)

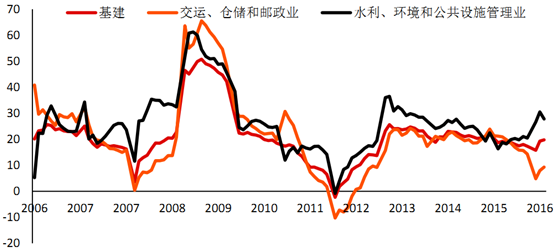

基建在我國國民經(jīng)濟發(fā)展中一直承擔(dān)著托底的重任,2015 年全年基建投資增速約17.3%,2016 年 1-4 月基建增速快速拉升至 19.7%,盡管房地產(chǎn)有所回暖,政府對于穩(wěn)增長的要求不會放緩,保守估計全年基建投資增速可維持在19.5%以上,下邊年數(shù)據(jù)運行跡相對平穩(wěn)。

2006年至今基建、交運、水利投資同比增速

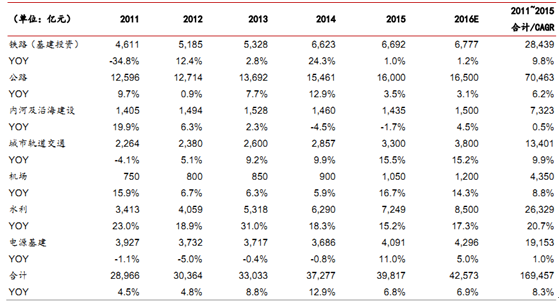

基建投資增速預(yù)測

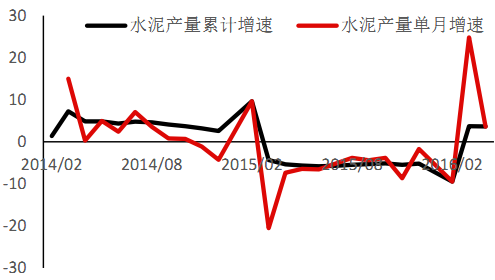

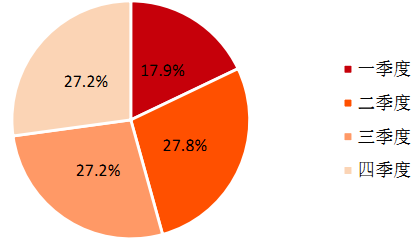

2015年全年水泥產(chǎn)量YOY-5.2%,進入 2016 年水泥需求如期回升,1-4 月水泥累計產(chǎn)量 YOY+3.7%,其中 4 月水泥產(chǎn)量YOY+3.6%。一季度水泥需求提升受到基建穩(wěn)增長和地產(chǎn)去庫存兩方面的作用,同時受益于年后開工水泥需求較高,一季度水泥產(chǎn)量增速一般高于全年,2006-15 年間 1-4 月水泥產(chǎn)量累計增速平均較全年增速高 0.60%。在 2006-15年 10 年間,1-4 月水泥產(chǎn)量占全年比例一般在 26.8%~27.5%之間,均值穩(wěn)定在 27.1%左右。如果今年 1-4 月水泥產(chǎn)量占今年全年 27%,對應(yīng)全年水泥產(chǎn)量增長 2.5%左右。

水泥產(chǎn)量增速回升

2006-15年我國各季節(jié)水泥產(chǎn)量平均占比

房地產(chǎn)、基建和農(nóng)村投資增速變動對我國水泥產(chǎn)量的影響分別為 45%、30%和 25%,即房地產(chǎn)、基建和農(nóng)村固定資產(chǎn)投資增速每上升 1%,水泥產(chǎn)量平均增長 0.45%/0.30%/0.25%。假設(shè)房地產(chǎn)投資同比增速年內(nèi)維持在 4.5%(15 年 1.0%,16 年至今 7.2%),基建投資同比增速年內(nèi)達到 19.5%(15 年 17.0%,16 年至今 19.7%),農(nóng)村投資同比增速年內(nèi)仍為-3.5%(15 年-3.2%) ,則16 年水泥需求年內(nèi)可增長2.3%左右。

2016年水泥需求測算

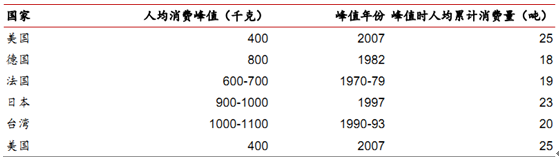

2015年是我國經(jīng)濟進入新常態(tài)的元年,水泥需求同比首降 5.3%,這一現(xiàn)象既是水泥需求長期見頂?shù)念A(yù)兆,也有一定偶然性,隨著今年年初地產(chǎn)回暖和今年基建穩(wěn)增長要求提高,年內(nèi)水泥需求恢復(fù)是大概率事件。與發(fā)達國家或地區(qū)相比,我國人均累計消費量已接近其人均水泥消費量達到峰值時的累計消費。之所以我國人均消費量高于世界人均消費峰值,一方面我國經(jīng)歷了罕有的高速增長,建設(shè)年限相對其他家短,平均每年水泥消費多;另一方面我國經(jīng)歷了較長時間的粗放式發(fā)展,浪費較高。如果2016年需求如期增長,水泥長期消費不會出現(xiàn)斷崖式回落,我國城市化進程仍有持續(xù)空間,區(qū)域發(fā)展不平衡仍可提供穩(wěn)定需求。

部分發(fā)達國家或地區(qū)水泥消費峰值

當(dāng)前我國水泥人均消費量

年初至今受節(jié)后開工影響,我國大部分地區(qū) P.O42.5 水泥價格均有提升,主要提價省份和城市集中在華東、華南和西南地區(qū),直轄市及省會城市中上海、濟南、貴陽、西安、云南、合肥、南京等地水泥價格與 2015 年年初水泥價格高點相差不到 20 元。今年上半年華東、華南、西南主要經(jīng)歷了 2-3 輪大的調(diào)價,每次提價幅度在 20 元左右,如果下半年地產(chǎn)基建需求如期落地,同時區(qū)域行業(yè)自律較強,則下半年區(qū)域水泥價格有望超過去年高點,全年全國水泥均價可能達到去年水平。

年初至今華東、華南、西南地區(qū)水泥提價明顯

華東地區(qū)水泥供需情況最好,2015 年利潤占比達53%,在需求下行區(qū)間相對堅挺。區(qū)域供需一方面由于需求歷年來相對較為穩(wěn)定,地產(chǎn)基建需求持續(xù),另一方面大型水泥企業(yè)集中,海螺水泥、南方水泥、紅獅集團等骨干企業(yè)行業(yè)自律機制較為完善,浙江、江西、安徽、江蘇熟料產(chǎn)能 CR5達到 78%/78%/75%/58%,行業(yè)產(chǎn)能過剩 30%左右,龍頭控制力較強。2014 年以來行業(yè)利潤下降導(dǎo)致區(qū)域龍頭企業(yè)對于利潤訴求提升,有可能促使區(qū)域較大企業(yè)進一步協(xié)調(diào)。如果行業(yè)淡季價格下跌較小,漲價空間若達到 20-40 元,則年內(nèi)價格有可能高過去年高點,全年均價實現(xiàn)同比增長 10 元左右。

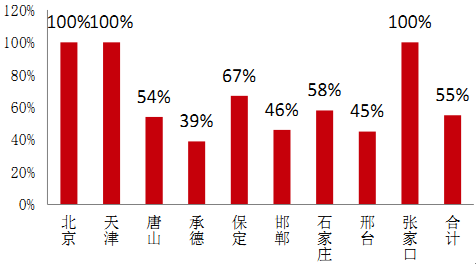

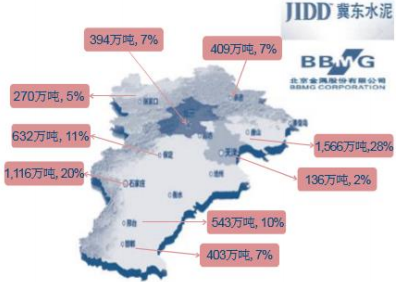

華北地區(qū)產(chǎn)能利用率較較低,近年新增產(chǎn)能釋放和競爭格局導(dǎo)致區(qū)域 2010 年后水泥價格一路下行,山西、內(nèi)蒙等地受到需求疲弱和供給過剩的雙重沖擊,景氣度一路下行。2016 年 4 月金隅股份和冀東水泥重組開始后,雙方同時公布 5 月起華北水泥漲價 50 元/噸,漲幅達 30%。重組后金隅冀東對熟料資源掌控確有改善,但市場擔(dān)憂區(qū)域內(nèi)中小產(chǎn)能借提價死灰復(fù)燃。華北地區(qū)下半年供給取決于兩個因素,內(nèi)因在于冀東和金隅對市場是否能實行結(jié)構(gòu)性掌控,也即在部分地區(qū)打壓小產(chǎn)能的同時在其他地區(qū)自律提價保證業(yè)績;外因在于低標(biāo)號水泥取消政策和行業(yè)環(huán)保政策能否如期落地,提升行業(yè)集中度。

冀東、金隅各地熟料份額占比

冀東、金隅在京津冀地區(qū)熟料產(chǎn)能分布情況

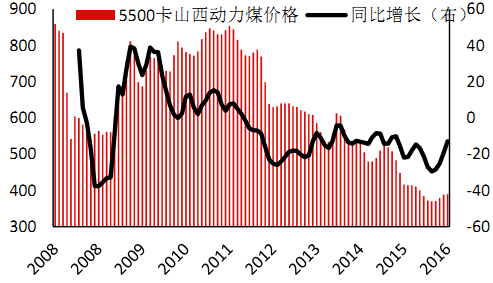

自 2011 年以來煤炭價格持續(xù)下行,水泥噸成本不斷回落,一定程度上抵消了水泥價格走低。2016 年以來煤炭價格呈現(xiàn)觸底企穩(wěn)現(xiàn)象,而且煤炭行業(yè)供給側(cè)改革較水泥行業(yè)徹底,因而成本下降紅利恐難持續(xù)。

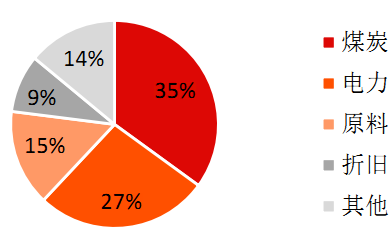

水泥成本變動主要因素是煤炭

動力煤價格恐見底(元/噸)

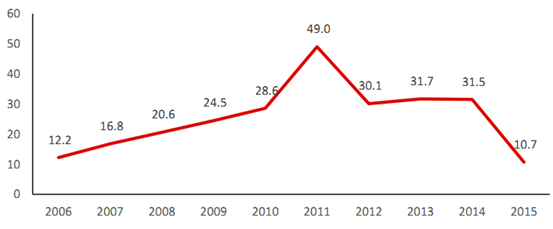

2006-15年間全國水泥噸凈利出現(xiàn)先增長后下降的趨勢。據(jù)判斷,水泥與煤炭價格在2011年后始終處于同步下降的趨勢,且2012-14 年間水泥價格與煤炭價格下降幅度基本趨同,2014年至今水泥供需情況惡化較煤炭更嚴(yán)重,煤炭價格下降有限,因而水泥噸凈利下降較快。預(yù)計 2016 年全國全年水泥均價與去年持平,動力煤價格波動有限,年內(nèi)水泥噸凈利有望保持,如果供給側(cè)收縮到位,則行業(yè)業(yè)績彈性主要從價格而非成本而來。

近年全國水泥噸凈利持續(xù)走低(元/噸)

鄭重聲明:本文版權(quán)歸原作者所有,轉(zhuǎn)載文章僅為傳播更多信息之目的,如有侵權(quán)行為,請第一時間聯(lián)系我們修改或刪除,郵箱:cidr@chinaidr.com。

鄭重聲明:本文版權(quán)歸原作者所有,轉(zhuǎn)載文章僅為傳播更多信息之目的,如有侵權(quán)行為,請第一時間聯(lián)系我們修改或刪除,郵箱:cidr@chinaidr.com。 -

- 熱點資訊

- 24小時

- 周排行

- 月排行

- 攀登“創(chuàng)新重工”高峰,以新質(zhì)生產(chǎn)力賦能高質(zhì)量發(fā)展

- 文旅市場“熱”力全開成為帶動消費重要引擎 “文旅+”釋放強勁動能

- 國家獎學(xué)金、國家勵志獎學(xué)金、國家助學(xué)金……@大學(xué)生,這份資助手冊請查收

- 教育部部署做好2025年中小學(xué)暑期安全工作

- 橫琴口岸僅半月超百萬人次 “橫琴+澳門”暑期跨境游持續(xù)升溫

- 與AI同行|濰柴雷沃“智”繪中國農(nóng)業(yè)新未來

- 【微觀察·習(xí)近平總書記在中央城市工作會議上】“有些事要打攻堅戰(zhàn),有些事要久久為功”

- 穩(wěn)中向好 韌性凸顯——從半年報看中國經(jīng)濟形與勢

- 我國最大中淺層煤層氣田累產(chǎn)突破200億方

- “規(guī)上”機構(gòu)近8000家!我國檢驗檢測行業(yè)質(zhì)效穩(wěn)步提升

您現(xiàn)在的位置:主頁 行業(yè)動態(tài) 2016年中國水泥行業(yè)發(fā)展現(xiàn)狀分析及市場消費量預(yù)測